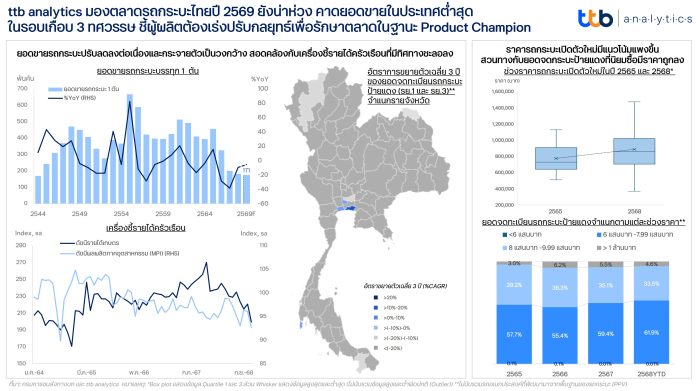

ศูนย์วิเคราะห์เศรษฐกิจ ทีทีบี หรือ ttb analytics ประเมินยอดขายตลาดรถกระบะบรรทุก 1 ตันในปี 2569 จะอยู่ที่ 1.71 แสนคัน หรือ หดตัว 7% เมื่อเทียบกับช่วงเดียวกันของปีก่อน (YoY) ซึ่งลดลงสู่ระดับต่ำสุดในรอบ 24 ปี จากรายได้ครัวเรือนระดับปานกลาง-น้อย ซึ่งมีความอ่อนไหวต่อสภาวะเศรษฐกิจยังฟื้นตัวช้าและไม่ทั่วถึง ท่ามกลางการปล่อยสินเชื่อของสถาบันการเงินที่เป็นไปอย่างระมัดระวัง รวมถึงพฤติกรรมของผู้บริโภคที่เปลี่ยนไปตามกลไกการแข่งขันในตลาดที่มีความรุนแรงขึ้น ทั้งนี้ มองว่าผู้ผลิตจำเป็นต้องปรับกลยุทธ์ที่เน้นการเข้าถึงผู้บริโภค โดยเฉพาะกลุ่มลูกค้าที่มีข้อจำกัดด้านกำลังซื้อ ควบคู่ไปกับการพัฒนาเทคโนโลยีเพื่อลดการปล่อยคาร์บอนอย่างยั่งยืน เพื่อรักษาโครงสร้างห่วงโซ่การผลิตของรถกระบะไทยในฐานะ Product Champion

ttb analytics คาดยอดขายตลาดรถกระบะบรรทุก 1 ตันในปี 2569 จะอยู่ที่ 1.71 แสนคัน หรือ หดตัว 7% เมื่อเทียบกับช่วงเดียวกันของปีก่อน (YoY) ซึ่งลดลงสู่ระดับต่ำสุดในรอบ 24 ปี โดยมีแนวโน้มลดลงต่อเนื่อง จากยอดขายรถกระบะในอดีตที่เคยสูงถึงราว 4-5 แสนคันต่อปี แต่ในระยะหลังเหลือเพียง 2-3 แสนคันต่อปี ขณะที่ในมิติของรายพื้นที่ ก็พบว่า ยอดจดทะเบียนรถกระบะป้ายแดงหดตัวติดต่อกันหลายปีในเกือบทุกจังหวัด โดยเฉพาะตลาดภูมิภาคหรือต่างจังหวัดซึ่งคิดเป็นส่วนแบ่งตลาด 60-70% ของยอดรถกระบะทั่วประเทศ นอกจากนี้ สัดส่วนยอดจดทะเบียนรถกระบะเซกเมนต์กลาง-บนก็ปรับตัวลดลงต่อเนื่อง จากยอดจดทะเบียนรถกระบะป้ายแดงในระดับราคา 8 แสนบาท ถึง 9.99 แสนบาท ซึ่งส่วนมากเป็นกระบะสองตอน (Double Cab) ลดลงจาก 39% ของยอดจดรถกระบะป้ายแดงในปี 2565 เหลือเพียง 33.5% ในปี 2568 สวนทางกับส่วนแบ่งตลาดรถกระบะตอนเดียวหรือกระบะแคปบางรุ่น (Single Cab/Extended Cab) ช่วงราคา 6 แสนบาท ถึง 7.99 แสนบาท เพิ่มขึ้นจาก 58% ในปี 2565 เป็น 62% ในปี 2568 แต่ในทางกลับกัน ความนิยมรถกระบะพรีเมียมหรือราคาตั้งแต่ 1 ล้านบาทขึ้นไปกลับเพิ่มสูงขึ้น แต่โดยรวมตลาดยังค่อนข้างเล็กและมากกว่า 60% กระจุกตัวอยู่ในพื้นที่กรุงเทพฯ และปริมณฑล

ttb analytics มองว่า ความเปราะบางของกำลังซื้อครัวเรือนยังคงเป็นปัจจัยกดดันยอดขายรถกระบะ จากสองประเด็นหลัก อย่างแรกคือ รายได้ของครัวเรือนกลุ่มนี้มีความอ่อนไหวต่อสภาพเศรษฐกิจที่เติบโตต่ำและฟื้นตัวไม่ทั่วถึง เนื่องจากรถกระบะมักเป็นสินทรัพย์เพื่อใช้ในการผลิตและการประกอบอาชีพของครัวเรือน ภาคเกษตรกรรม รวมถึงธุรกิจ SMEs และอีกประเด็นคือ รายจ่ายและภาระหนี้ครัวเรือนที่ยังอยู่ในระดับสูง ประกอบกับคุณภาพหนี้ของสินเชื่อรายย่อยที่มีแนวโน้มย่ำแย่ลง ส่งผลให้สถาบันการเงินเข้มงวดการปล่อยสินเชื่อเช่าซื้อรถยนต์ และกลายเป็นข้อจำกัดความสามารถในการก่อหนี้ใหม่ของผู้บริโภค โดยเฉพาะในกลุ่มผู้มีรายได้ไม่แน่นอน ซึ่งเป็นฐานลูกค้าหลักของตลาดรถกระบะและส่วนใหญ่พึ่งพาสินเชื่อไฟแนนซ์

นอกเหนือจากประเด็นเรื่องภาวะการเงินของครัวเรือนแล้ว ttb analytics มองว่าราคารถกระบะที่เพิ่มสูงขึ้นในระยะหลัง รวมถึงทัศนคติของผู้ที่ใช้รถเพื่อการพาณิชย์บางส่วนเปลี่ยนไป มีส่วนทำให้ความนิยมรถกระบะของผู้บริโภคในประเทศลดลง โดยที่ผ่านมา ผู้ผลิตหันมาพัฒนาตลาดรถกระบะที่ตอบโจทย์ไลฟ์สไตล์ส่วนตัว (Lifestyle Pickup) มากขึ้น ประกอบกับการเข้ามาพัฒนาเทคโนโลยีในระบบรถกระบะไฟฟ้า ส่งผลให้ราคารถกระบะปรับตัวสูงขึ้น แต่ด้วยภายใต้สภาวะเศรษฐกิจและการแข่งขันที่ทวีความเข้มข้น ขณะที่กลุ่มผู้ซื้อรถกระบะส่วนใหญ่ยังคงเป็นการซื้อเพื่อประกอบอาชีพหรือเชิงพาณิชย์ (Commercial Pickup) ซึ่งให้ความสำคัญกับสมรรถนะด้านการบรรทุกและราคาที่เข้าถึงได้ จึงเป็นกลุ่มที่มีความอ่อนไหวต่อราคาค่อนข้างสูง ส่งผลให้ผู้บริโภคบางกลุ่มที่ไม่ได้มีความจำเป็นต้องบรรทุกหนักเป็นประจำหันมาพิจารณาทางเลือกใหม่อย่างรถยนต์อเนกประสงค์ยกสูงหรือรถยนต์นั่งอเนกประสงค์ที่ระดับราคาจับต้องได้มากขึ้น โดยเฉพาะในช่วงหลังที่ผู้ผลิตรถค่ายจีนรุกเข้ามาในเซกเมนต์นี้อย่างเข้มข้น ซึ่งแนวโน้มดังกล่าวยังส่งผลกระทบต่อความนิยมของรถกระบะในรุ่นที่พัฒนาสเปกเพื่อรองรับการใช้งานแบบก้ำกึ่งระหว่างCommercial Pickup และ Lifestyle Pickup ซึ่งเน้นทั้งความอเนกประสงค์และภาพลักษณ์อีกด้วย

นอกจากนี้ ภาษีสรรพสามิตที่บังคับใช้ใหม่ในปี 2569 ยังกดดันยอดขายรถกระบะและรถอเนกประสงค์ที่ดัดแปลงมาจากรถกระบะ (PPV) ในกลุ่มสมรรถนะสูงโดยการปรับโครงสร้างภาษีสรรพสามิตใหม่ที่เริ่มมีผลบังคับใช้เมื่อวันที่ 1มกราคม 2569 ซึ่งได้มีการปรับเกณฑ์จากการจัดเก็บโดยอ้างอิงจากประเภทเครื่องยนต์และความจุกระบอกสูบไปสู่การอ้างอิงถึงปริมาณการปล่อยก๊าซคาร์บอนไดออกไซด์ (CO2) และเทคโนโลยีขับเคลื่อนเป็นหลัก จะทำให้รถยนต์เครื่องยนต์สันดาปภายใน (ICE)และไฮบริดที่ปล่อยก๊าซ CO2 สูงจะถูกจัดเก็บภาษีในอัตราที่สูงขึ้น แน่นอนว่า การจัดเก็บภาษีสรรพสามิตครั้งนี้จะส่งผลกระทบต่อโครงสร้างต้นทุนและราคาขายรถกระบะ ซึ่งส่วนใหญ่ยังเป็นเครื่องยนต์ดีเซล โดยรถกระบะจะถูกจัดเก็บภาษีสรรพสามิตเพิ่มขึ้นจาก 2-10% เป็น 2-13% และรถ PPV ที่จะเพิ่มขึ้นจาก 10-40% เป็น 10-50% ซึ่งจะส่งผลให้ราคาขายรถใหม่เพิ่มขึ้นราว 2-10% จากราคาขายเดิม

อย่างไรก็ดี แม้ตลาดส่งออกรถกระบะมีแนวโน้มเติบโตดีในปีที่ผ่านมา แต่ส่วนหนึ่งเพื่อชดเชยความต้องการในประเทศที่ชะลอตัว เห็นได้จากยอดผลิตเพื่อส่งออกรถกระบะ 1 ตัน (Completely Built Up : CBU) ในปี 2568 ซึ่งสูงกว่ายอดขายในประเทศเกินกว่า 3 เท่า เทียบกับเมื่อไม่กี่ปีที่ผ่านมาที่ยอดผลิตเพื่อส่งออกและยอดขายในประเทศมักจะมีสัดส่วนใกล้เคียงกัน (ราว 1-1.5 เท่า) นอกจากนี้ ในระยะข้างหน้า ความต้องการรถยนต์เครื่องยนต์สันดาป โดยเฉพาะรถกระบะดีเซลในตลาดโลกอาจมีแนวโน้มลดลงอย่างต่อเนื่องจากการออกมาตรฐานเพื่อควบคุมการปล่อยก๊าซ CO2 รวมถึงมาตรฐานการปล่อยมลพิษ Euro6 ของประเทศคู่ค้าที่เข้มงวดขึ้น ยกตัวอย่างเช่น ออสเตรเลีย ซึ่งได้ปรับมาตรฐาน CO2 และระบบเบรกเพื่อจำกัดการนำเข้ารถที่ปล่อยมลพิษสูง ซึ่งมีผลบังคับใช้เมื่อต้นปี 2568 ที่ผ่านมา โดยจำกัดให้รถเชิงพาณิชย์ที่บรรทุกไม่เกิน 4.5 ตัน (Light Commercial Vehicle : LCV) สามารถปล่อยก๊าซ CO2 ได้ไม่เกิน 210 กรัมคาร์บอนไดออกไซด์ต่อกิโลเมตรในปี 2568 และลดลงต่อเนื่องเหลือไม่เกิน 110 กรัมคาร์บอนไดออกไซด์ต่อกิโลเมตรในปี2571 ซึ่งสร้างแรงกดดันต่อผู้ผลิตรถกระบะไทยซึ่งส่วนใหญ่เป็นการผลิตรถกระบะเครื่องยนต์ดีเซล

โดยสรุป ท่ามกลางตลาดรถกระบะในประเทศที่มีแนวโน้มหดตัวต่อเนื่อง ผู้ผลิตรถยนต์ควรกำหนดทิศทางเชิงกลยุทธ์ที่เน้นความสามารถในการเข้าถึงผู้บริโภคที่มีข้อจำกัดด้านกำลังซื้อ ซึ่งควรพิจารณาพัฒนารุ่นที่มีราคาจับต้องได้ ควบคู่กับการออกแบบเงื่อนไขสินเชื่อที่ยืดหยุ่นมากขึ้นเพื่อรองรับภาระทางการเงินแก่ครัวเรือนและผู้ประกอบการรายย่อย ขณะเดียวกัน ควรรักษาตลาดระดับพรีเมียมผ่านการสร้างความแตกต่างด้านดีไซน์ สมรรถนะ และภาพลักษณ์ ตลอดจนเสริมศักยภาพบริการหลังการขายเพื่อเพิ่มความเชื่อมั่นและมูลค่าให้แก่ลูกค้าในตลาดที่มีความอ่อนไหวต่อราคาอย่างสูง นอกจากนี้ ผู้ผลิตจำเป็นต้องเตรียมความพร้อมต่อการพัฒนาเทคโนโลยีเครื่องยนต์ที่มีการปล่อยก๊าซ CO2 ต่ำ เพื่อรักษาโครงสร้างห่วงโซ่การผลิตของรถกระบะไทยในฐานะ Product Champion ที่มีมาอย่างยาวนาน